- All Posts

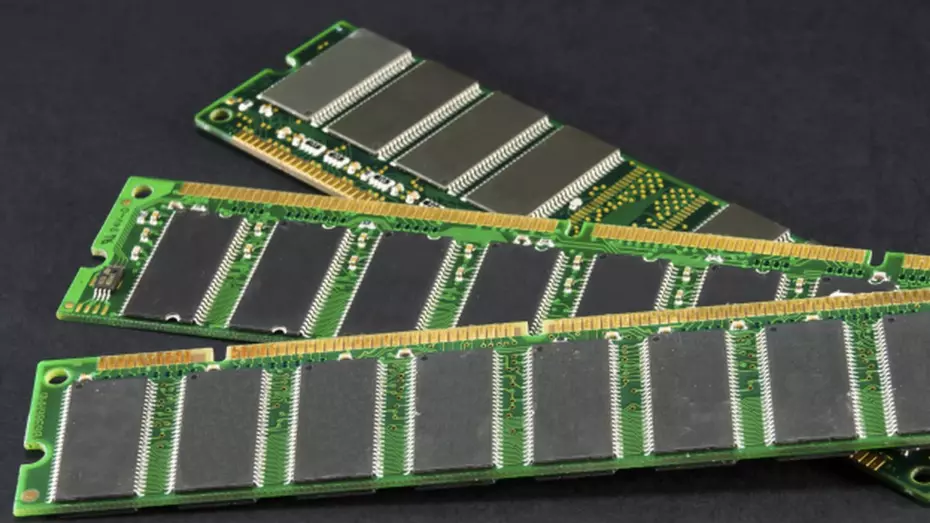

- Memoria Ram

IDC espera que los precios medios de los PC suban hasta un 8% en 2026 debido a la grave escasez…

diciembre 24, 2025/No Comments

Nos espera una montaña rusa en 2026. La firma de investigación de mercado de TI y análisis de datos IDC…

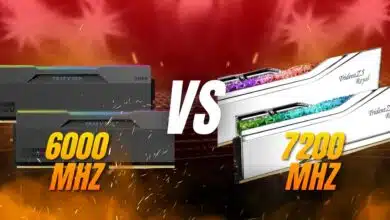

Batalla de RAM DDR5 6000 vs 7200 MHz, ¿qué memoria RAM es más interesante?

diciembre 23, 2025/No Comments

Comparamos DDR5 a 6000 vs 7200 MHz, las frecuencias de memoria RAM más consultadas y que genera más debate. Llega un…

SK Hynix, uno de los grandes fabricantes de memoria RAM, lo confirma: la escasez no se solucionará hasta 2028

diciembre 19, 2025/No Comments

La producción de RAM no crecerá al ritmo necesario porque levantar nuevas fábricas llevará años, cambiar de tecnología es lento…

Dell prepara una fuerte subida de precios por la RAM y la fiebre de la IA

diciembre 18, 2025/No Comments

Los usuarios que estaban pensando en renovar su portátil o sobremesa en los próximos meses se encuentran con un panorama poco…

Los precios de la memoria RAM se triplican en solo 3 meses y les acompaña una subida de un 42%…

diciembre 17, 2025/No Comments

Si te has esperado hasta estas Navidades y Reyes para comprarte un nuevo ordenador o actualizarte el tuyo, tenemos muy…

Adaptador de memoria RAM DDR4 a DDR5: cuando ASUS se adelantó al futuro sin saberlo

diciembre 16, 2025/No Comments

Por si no lo sabes, a finales de 2021, ASUS anunció lo que entonces era una locura: un adaptador de memoria RAM DDR4…

El fabricante de memoria más grande de China ya ha abandonado la DDR4

diciembre 10, 2025/No Comments

El mercado del hardware es extremadamente competitivo, hay ocasiones en las que podemos ver cómo la entrada de una compañía…

Un transportista roba la RAM a un cliente, ¡le llega el paquete vacío y firman por él!

diciembre 6, 2025/No Comments

Como lo lees, robar memoria RAM a clientes es la última moda de los transportistas. Esto ha pasado en UK. Todos sabemos…

128 GB de memoria RAM ¿Realmente necesito tanta RAM?

diciembre 4, 2025/No Comments

Sabemos que 8GB de memoria RAM pueden ser poco para muchas aplicaciones de la actualidad, pero… y qué ocurre con 128GB,…

AnterioresRecientes

Ver más